De la retención 6% IVA; técnica legislativa en tiempos de una tetramorfosis

Cuando el legislador pretende pero en la ley dice otra cosa...llega el SAT

La retención del IVA trasladado por recibir servicios personales, en los que se ponga personal a tu disposición para labores determinadas, debe ser por el 6% del valor de la contraprestación efectivamente pagada, cuando seas tú el que se aprovecha de tales labores, y no el contratista.

Mi querido lector contribuyente, el tema de cómo queda la retención del IVA trasladado por servicios personales ha latido muy fuerte desde que la reforma entró en vigor con el inicio de este 2020. En lo que me respecta ya he visto discusiones, opiniones jurídicas y hasta una consulta que salió por ahí en medios; seguro tú también ya la viste.

Antes de ahondar en el tema que nos ocupa, creo que es necesario dejar en claro puntos relevantes de cómo opera el Impuesto al Valor Agregado, a lo que te pido leas el siguiente ejemplo:

Imagina que la Ley (del IVA) grava la venta de alimentos que se consuman en restaurantes, a una tasa del 16%. Vas al restaurante de tu preferencia y ves que en tu ticket de compra viene desglosado el “subtotal”, luego el IVA, y luego ya el precio final por tu consumo, verdad? Pero qué pasa que tú pagaste el IVA en tu compra, cuando el objeto de la Ley es la venta de alimentos que se consuman en restaurantes, y no así su consumo? A eso se le conoce como el traslado del impuesto; tú no vendiste los alimentos, sin embargo, pagaste el IVA al pagar la cuenta.

Otro ejemplo, ve:

Imagínate que llegas conmigo por una multota que la Aduana le puso a tu empresa, por supuestamente haber introducido mercancía prohiba a territorio nacional. Por mi servicio de abogado en favor de tu empresa, causaría un IVA a la tasa del 16% sobre la contraprestación que hayamos convenido tú y yo en nuestro respectivo contrato de prestación de servicios.

Mas, como vimos en el ejemplo anterior, tú serías quien paga ese Impuesto por habértelo trasladado, pero qué crees: en este caso en específico, tú estarías obligado a retenerme 2/3 del Impuesto, y luego enterárselo a Hacienda, por ser yo persona física que presta servicios profesionales a una empresa; esto con fundamento en el artículo 1ºA, fracción II, inciso a) de la Ley del Impuesto al Valor Agregado, en relación al diverso 3º, fracción I, inciso a) de su Reglamento.

Así, ves que en el caso de servicios personales, hay tanto un traslado del impuesto, así como una retención (que varía cuánto, según el caso en específico).

Qué dijo, qué quiso decir….

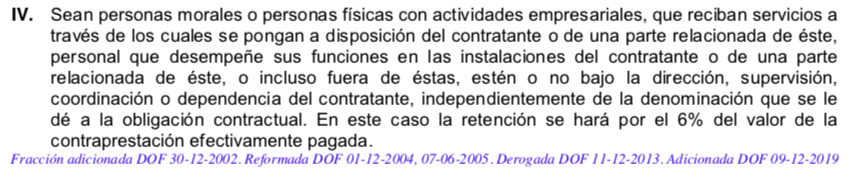

Dicho lo anterior, mi querido lector contribuyente, pasa que dentro de las reformas fiscales para el 2020, nuestro brillante legislador adicionó ahora la fracción IV al artículo 1ºA de la Ley del Impuesto al Valor Agregado, que señala literalmente:

[…]

Si te fijas en la redacción del artículo, vemos que en su primer párrafo habla de quiénes están obligados a retener el impuesto que se les traslade. La fracción IV, específicamente, dice que tú (contribuyente persona moral o persona física con actividad empresarial) al recibir servicios por los que el personal del contratista se ponga a tu disposición, para el desempeño de sus funciones, ya sea en tus instalaciones o fuera de éstas, estén o no bajo tu dirección, supervisión, coordinación o dependencia, e independientemente del nombre que le hayan puesto a la obligación contractual tú y tu proveedor, estarás obligado a retener el 6% del valor de la contraprestación efectivamente pagada. Se puso vivo casi para que no se le fuera ni una, verdad? (Yo sí sé a quién te estás imaginando redactando esta disposición nueva en la Ley.)

Luego viene el SAT y expide el criterio 46/IVA/N (criterios satánicos, se acostumbra a referírseles), en el Anexo 7 de la Resolución Miscelánea Fiscal para el 2020, a fin de complementar la excelentísima técnica legislativa que maneja el H. Congreso de la Unión. Lo que indica, básicamente, es que la retención del 6% por concepto de IVA, por servicios personales en los que se ponga personal del contratista a disposición del contratante, opera en el caso de que las funciones del personal sean aprovechadas directamente por el contratante. En cambio, si las funciones del personal son aprovechadas por el contratista, el contratante no está obligado a retener el 6% de la contraprestación efectivamente pagada.

Es decir: si eres tú quien se aprovecha de las funciones del personal del contratista, estás obligado a retener el 6% del precio que efectivamente hayas pagado; si, en cambio, es el contratista quien se aprovecha de las funciones de su personal, entonces no lo estarás.

Ciertamente, la clave ahí es cuando dice “aprovechar”; la RAE lo define como “Emplear útilmente algo, hacerlo provechoso o sacarle el máximo rendimiento.“, aunque no hay mayor explicación en la Ley, ni en su Reglamento, ni por el SAT….

Entonces, cuándo sí y cuándo no hay obligación de retención del 6%?

Un ejemplo de cada uno, ve:

1) Vamos a suponer que eres dueño de un banco y quieres que en tu sucursal nueva haya guardias de seguridad, pero en vez de contratar a tus propios guardias, acudes a una empresa (contratista) para que sea ella la que te proporcione el personal a desempeñar específicamente las labores de guardias de seguridad en esa sucursal de tu banco.

2) Imagina que contratas a una firma de contadores que van a prestar un servicio de auditoría para tu empresa, y el personal de esa misma firma acude a las instalaciones de tu negocio para hacer inventarios y demás.

La obligación de retener el 6% que tanto te hablo, aplica únicamente en el caso 1) porque independientemente de que tú no instruyas a los guardias de seguridad en sus funciones, tú eres el que se aprovecha de tales labores; en cambio, en el caso 2), es el despacho de contadores el que se estará aprovechando de sus labores de auditoría en las instalaciones de tu empresa, por lo que no te verías obligado a efectuar la retención, aún y cuando el personal de la firma de contadores acuda a tu negocio para desempeñar su función. (Te fijas?)

Total...

Sí está increíble cómo redactaron esta nueva fracción IV del artículo 1º-A de la Ley del IVA, aunque el criterio del SAT al menos esclarece lo que el legislador quiso decir vs lo que dijo en la Ley, derivado de la interpretación teleológica que hizo del mismo artículo y fracción, junto con la exposición de motivos. Ciertamente, este tema está nuevo por demás y seguro va a ser materia de debate en una contingencia contra Hacienda.

Por ahora te recomiendo estés cerca de tu contador, después de todo él es el primero que aplica las Leyes Fiscales en lo que refiere a las obligaciones de tu empresa. A todo esto, sí es importante dar cabal cumplimiento porque también lo necesitas para acreditar el IVA en tus declaraciones mensuales, e incluso para efectuar la deducción para efectos del Impuesto Sobre la Renta. Ya si no tienes quién te lleve tu contabilidad, deja yo recomendarte a mi contador de confianza. (Total, por ese servicio no tendrás la obligación de la retención del 6%.)

Te agradezco por la lectura y compartas esta entrada de blog con quien creas que le pueda ayudar/interesar. Sé que este tema ha sido un poco más técnico, ojalá haya sido de tu agrado. Tienes al que te escribe siempre para actuar en tu representación y defensa ante la autoridad, deseo que tengas bonita semana.

Te mando un cordial saludo, espero tenerte de vuelta a la próxima. Recibo con gusto todas tus dudas o comentarios.